Lindauer Bürgerzeitung - Expertentipp

Ausgabe: Dezember 2022

Guter Rat ist teuer – so der Volksmund. Schlechter Rat ist demzufolge kostenlos. Doch wer will schon schlecht oder gar nicht beraten sein? Leider erleben die wenigsten Anleger/-innen eine verständliche Beratung und bekommen sinnvolle Produkte angeboten, welche z.B. „Kapitalerhalt plus

Rendite“ ermöglichen. In der Regel werden nach überschaubarer Gesprächsphase Finanzprodukte, wie z.B. fondsgebundene, zertifikats- oder indexgebundene Vermögensverwaltungen oder Policen angeboten. Geworben wird mit Sicherheit, Garantien, Aktien- Chancen ohne Risiko etc. Unterlagen werden überreicht und zeitnah ein Folge-Termin vereinbart. Verunsichert, unter Zeitdruck gesetzt, aber keineswegs überzeugt liest man die Verkaufs-Prospekte/Datenblätter etc. und ist danach keinen Deut schlauer. Die wichtigsten Fragen bleiben offen. Auf konkrete Nachfragen zu den laufenden Kosten, Provisionen, realen Rendite-Chancen und der Verfügbarkeit wird meist nur schwammig, unwillig oder unzureichend

geantwortet. Mangels Kenntnis sinnvollerer Alternativen werden die angebotenen Finanzprodukte gekauft. Verlust garantiert! Dadurch vernichten Anleger und Anlegerinnen Milliarden Vermögen und verlieren langfristig Kaufkraft und somit ihren Wohlstand und die damit verbundene Sicherheit.

Woran erkennen Sie gute Beratung? Und wie kann man Finanzprodukte einschätzen?

1. Wurde ausgiebig aufgeklärt, wurde auf Ihre Anlage- und Lebensziele konkret eingegangen? Wurden alle Vor- und Nachteile des angebotenen Produkts benannt? Sind vor allem sämtliche Kosten offen und transparent dargestellt? Kennen Sie die konkreten Produkteigenschaften? Passen Laufzeit, Kapitalbindung, Flexibilität zu Ihren Zielen? Gab es objektive Langzeit-Vergleiche mit Markt-Durchschnittsdaten der letzten 30 bis 50 Jahre, um über alle Wirtschaftszyklen die realistischen Rendite-Chancen zu ermitteln? Wurden Inflation, Kosten und Steuern berücksichtig? Kennen Sie sämtliche Risiken? Zertifikate z.B. sind keine sicheren Finanzprodukte, globale Aktien-ETFs jedoch schon.

2. Die besten Finanzprodukte sind kostengünstige, provisionsfreie, global anlegende Aktien- ETFs, die aufgrund der Streuung auf mehrere tausend verschiedene Aktien sehr sicher sind. Dazu mixt man in geringem Umfang einige Themen-/Branchen-/Schwellenländer- Aktien-ETFs, -Fonds. Je nach gewünschter Rendite mixt man diese mit Zins-Anlagen (Anleihen- ETFs, Festgeld, Tagesgeld etc.) und einer Prise Rohstoffe. Somit hat man eine sichere, flexible, transparente und rentable Anlagestrategie, die maximal 0,5 Prozent pro Jahr kostet. Bei Stiftung Finanztest wird es „Pantoffel- Portfolio“ genannt. Die Kosten für die Betreuung eines optimalen ETF-Depots durch unabhängige Sachverständige/Honorarberater/-innen betragen in der Regel 1 Prozent.

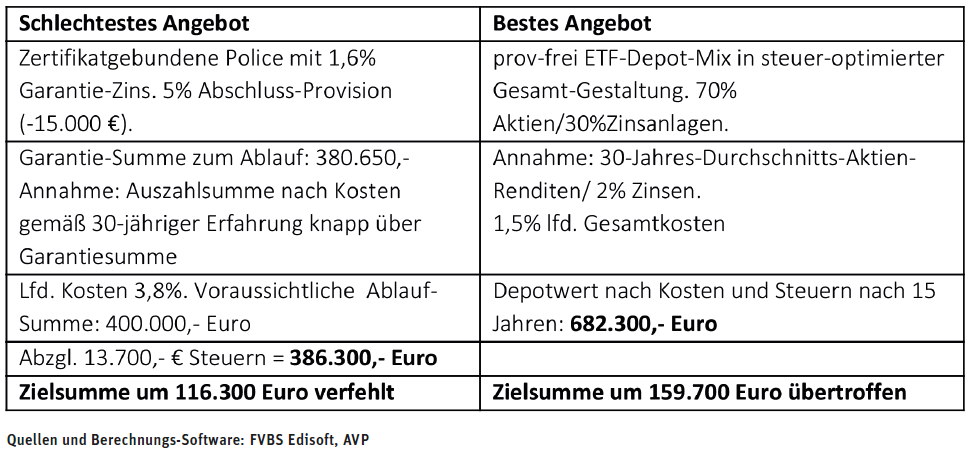

Beispiel aus der Praxis:

Die 50-jährige Erika Mustermann möchte 300.000 Euro zur Alterssicherung anlegen. Das Kapital wird vor dem 65. Lebensjahr nicht benötigt, es soll aber trotzdem jederzeit frei verfügbar und frei vererbbar sein. Mindestanforderung: Kapitalerhalt nach 3,5 Prozent Inflation, Kosten und Steuern in 15 Jahren. Hierfür nötiges Kapital: 502.600 Euro